导读:本文是由匿名网友投稿,经过淮安中央皮革城发布关于'格力地产连放大招:定增机构苦熬多年终于要解套了?'的内容

5连板!格力地产连放大招,定增机构苦熬多年,终于要解套了?

乔翔

苦熬多年的6家定增机构,或将借格力地产此次重组实现退出。

5月11日晚,格力地产披露与珠海免税集团的重组计划。仅隔十天,又披露了定增预案,计划引入战投。与此同时,格力地产控股股东海投公司全资孙公司玖思投资,拟以6.5元/股的价格,对格力地产提出要约收购。

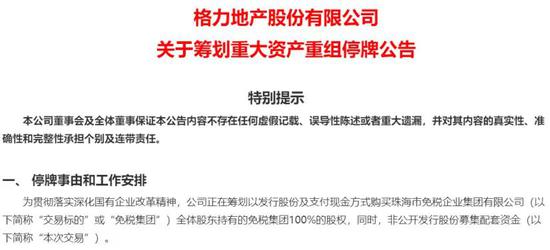

受此消息刺激, 5月25日复牌后(含当天),格力地产股价已连续5个“一字板”,最新收盘价为8.54元。

这对于与海投公司因相关协议纠葛多年,且至今苦守的定增机构而言,可谓“久旱逢甘霖”。按最新股价计,2016年8月完成定增后长期处于浮亏状态的定增参与方,理论上已等来了久违的退出通道。

一边是苦寻退出机会的定增机构,另一边则是在股东榜上出现的新面孔。根据格力地产披露的停牌前一交易日(2020 年 5 月 8 日)股东信息,与今年一季报相比,有一个新面孔出现在了前十大股东榜上:香港中央结算有限公司。

在房地产主业近年来持续弱势以及海投公司所持股份仍全部冻结的背景下,格力地产意欲重振业绩的信号不可谓不强烈。

然而,格力地产的一系列动作也引来监管层的问询,包括:是否存在跟定增方的利益安排或默契?是否通过要约方式为定增方实现保底利益?是否存在解除控股股东被冻结股份的相关安排等?

筹谋已久的重组

5月11日晚,格力地产发布筹划重大资产重组停牌公告,拟向珠海市国资委、城建集团(为前者子公司)发行股份并支付现金,购买其持有的珠海免税集团100%股权。

在5月22日晚披露的定增方案中,格力地产又计划引入战略投资者,即向通用技术集团下属公司通用投资募集配套资金不超过8亿元,用于购买珠海免税集团100%股权及其项目建设。

需要提醒的是,目前本次交易标的资产的审计、评估工作尚未完成,预估值及拟定价尚未确定,能否获得相关部门批准,以及最终获得批准的时间存在不确定性。

事实上,这场看似业务关联度不高的重组并非“突发奇想”。

今年1月初,格力地产发布公告称,因国企改革和市管企业主要领导调整,珠海国资委决定,珠海免税集团托管海投公司。而在此前,格力地产董事长鲁君四也已获委任珠海免税集团党委书记、董事长、法定代表人,并不再担任海投公司党委书记、董事长、法定代表人。

换言之,从彼时起,珠海免税集团就已经与格力地产“走近”了。

两个多月后,格力地产再发公告称,海投公司100%股份无偿划转至珠海免税集团,此次划转股权的权利义务一并转移。

公告显示,珠海免税集团成立于1987年9月20日,具备免税品经营资质,系全国最早开展免税品经营业务的企业之一。按口岸划分,每年的出入境人数接近1.5亿人次左右的拱北口岸店盈利能力出色。作为华南地区免税龙头,珠海免税集团2018年、2019年的净利润分别为6.4亿元、9.4亿元。

正如格力地产所述,免税牌照属于稀缺资源。如果重组成功,格力地产将继中国国旅后,成为国内第二家上市的免税企业。

从苦等到解套

从某种程度而言,对格力地产注入免税业务最期待的,当属多年前参与其定增的6家机构。

回查公告,2016年8月,格力地产完成定增,包括广州市玄元投资管理有限公司旗下私募基金等在内的6名投资者,以6.46元/股(考虑分红因素后)的定增价,共计耗资30亿元参与认购。

但是,定增完成之后,格力地产的股价持续低迷,6家机构也一直未能退出,直至今年5月8日的最新股东名单显示,仍 “一股未卖”。

在此期间,部分定增机构曾向法院提出诉讼,申请冻结海投公司股权。

根据2019年底的一份问询函回复,当时海投公司与定增对象签订了一份《附条件远期购买协议书》,在格力地产定增股份锁定期满后一年内,如格力地产股票二级市场收盘价未达到一定条件,则海投公司可能触发向定增对象购买其定增股份,购买价格为6.78×(1+6.5%×2)元/股,即7.66元/股(考虑分红因素后约7.3元/股)。

记者查阅公告,2019年11月至2020年4月,共有4家定增机构提出冻结申请,目前海投公司所持8.47亿股格力地产已全部被冻结。

或是为了扭转被动的局面,今年以来格力地产动作频频。其中,公司孙公司高格医疗提出“出口1亿片一次性医用口罩”“积极推进出口业务”的生产经营计划和发展战略,以及公司披露注入免税资产前拟斥资逾17亿元收购另一家A股公司科华生物18.63%股权。

有投行人士认为,与定增方的纠纷如果不解决,海投公司的股份冻结一事就无法和解,日后的发展也将持续伴随风险。因此,格力地产注入免税资产的成败直接决定公司能否走出困境。

剧情似乎也正朝着各方多赢的方向所演进。从目前格力地产二级市场的走势来看,定增方的退出通道理论上已经开启:按照最新收盘价计,定增方目前的浮盈幅度已超过30%。

有意思的是,除了想退出的定增机构,还有突然进来的新资金。

根据格力地产披露的截至今年5月8日的股东信息显示,与今年一季报相比,香港中央结算有限公司成为前十大股东榜上的新面孔,其持股数量为1384.6万股,位列第十大股东。相比一季报的1164万股的上榜门槛,在“香港中央结算有限公司”的名下,有资金至少增持了220万股。

监管关注利益安排

就在此次重组配套定增方案推出当天,一份《要约收购报告书》也随之披露。

根据要约收购报告书,本次要约收购系海投公司全资孙公司玖思投资以6.5元/股的价格,耗资约12亿元向格力地产除海投公司以外的其他股东进行部分要约收购,要约收购数量为1.83亿股,占格力地产总股本的8.89%。

而这个要约价格,恰恰略高于此前的定增价格6.46元/股。

前述投行人士表示,从披露重组计划到要约收购方案出炉,格力地产的股价水涨船高。随着股价不断攀升,历史遗留问题在逻辑上已经存在解决方案。

不过,对于格力地产的一系列运作,上交所关注公司是否与定增机构存在利益安排或默契。

问询函提问道,公司或控股股东是否存在跟前述定增股东的利益安排或默契?是否存在解除控股股东被冻结股份的相关安排?

对此,格力地产均予以否认。

此外,当被问及定增方是否存在减持意向时,格力地产的回复也留有一些余地:除了广州市玄元投资回复目前无减持计划,其余五家均表示不予回应。

不难发现,监管层关注的问题更多是围绕本次重组与此前的利益纠纷方是否存在利益安排。但根据公司在相关公告中的表述,其一再强调本次重组对于公司业务的促进作用。

公司表示,通过本次重组,将发展成为拥有以免税业务为特色的大消费产业、发展可期的生物医药大健康产业,以及坚持精品化路线的房地产业三大板块为核心的大型上市公司。

目前,我国最大的免税龙头为中国国旅旗下的中免集团,其占据三亚海棠湾免税店、上海机场免税店、北京机场免税店、广州机场免税店等核心地盘。

自2017年4月收购日上中国之后,中国国旅的经营规模和股价表现齐飞。就在今年5月初,中国国旅正式注入控股股东中旅集团持有的海南免税51%股权,收购对价为 20.66 亿元,简单测算并表后将为其增厚1亿至2亿元业绩。

参考中国国旅2017年以来的股价走势,手握优质免税资产后,其股价3年已涨了近3倍。

对于格力地产而言,注入的免税资产是否存在变数,房地产业务能否走出颓势,大健康产业又能否如预期般开展,充满了不确定性。

责任编辑:王帅

编辑: 匿名

本文网址:http://bjzhubo.com/news/1025519.html

声明:本站原创/投稿文章所有权归匿名所有,转载务必注明来源;文章仅代表原作者观点,不代表主播经济网的立场;如有侵权、违规,可直接反馈本站,我们将会作删除处理。