导读:本文是由匿名网友投稿,经过杭州爱空间家装发布关于'看过来!动力煤期权今日首秀相关制度要点解读在这里'的内容

动力煤期权6月30日在郑商所上市。对于近期公布的动力煤期权相关规则制度,郑商所相关负责人对相关制度要点进行了解读。

6月29日,大商所公布聚丙烯(PP)、聚氯乙烯(PVC)和线型低密度聚乙烯(LLDPE)期权合约,并就上述3个期权合约上市交易有关事项作了安排。此前,证监会公布PP、PVC、LLDPE期权合约正式挂牌交易时间为2020年7月6日。

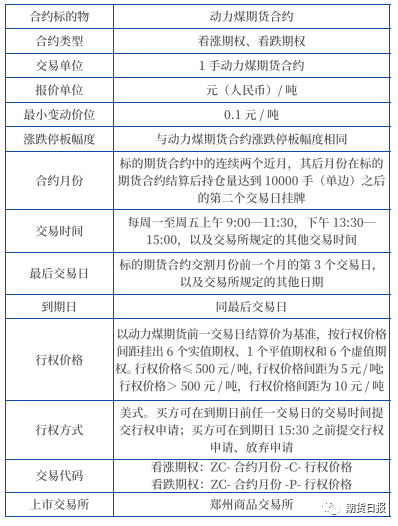

动力煤期权今日上市交易, 合约具有三方面个性化设计

动力煤期权今日在郑商所上市交易。

昨日,郑商所根据期权定价模型计算各期权合约基准价,隐含波动率参数根据动力煤期货历史波动率等因素确定,利率参数为一年期贷款市场报价利率(LPR目前为3.85%)。其中,标的ZC2009(主力合约)的期权合约平值看涨期权和平值看跌期权的挂牌基准价分别为14.3元/吨和10.3元/吨。

据期货日报记者了解,在动力煤期权合约规则制订过程中,郑商所多次开展调研,积极向产业企业、投资机构、期货公司及做市商等征求意见,结合国际商品期权合约设计惯例,并参考了白糖等期权品种的市场运行经验。在期权合约类型、行权方式、交易及报价单位等条款中,设计思路基本与已经上市的郑商所期权品种保持一致。根据动力煤品种的实际情况和特点,交易所对最小变动价位、行权价格间距等合约条款进行了差异化设计,以有效满足市场需求。

根据之前公布的动力煤期权合约,其交易单位为1手动力煤期货合约,方便投资者对冲期货部位风险;最后交易日(到期日)为标的期货合约交割月份前一个月的第3个交易日,与已上市的郑商所期权品种保持一致,以满足产业客户套保期限需求,避免给交割月运行带来风险。借鉴国际商品期权市场惯例和白糖等期权运行经验,动力煤期权行权方式设置为美式,期权买方可在到期日及之前任一交易日行权。

与郑商所已上市期权相比,动力煤期权合约具有三方面较为明显的个性化设计:

一是动力煤期权最小变动价位数值最小(0.1元/吨)。从国内期权市场运行情况来看,虚值、平值期权合约较为活跃,其Delta值在0.2—0.5,即期权价格波动约为期货的1/5—1/2。动力煤期权与期货最小变动价位(0.2元/吨)之比为1/2,也在此范围内,可以更好地满足动力煤期权与期货市场组合对冲的需要。

二是动力煤期权活跃月份合约挂出标准与化工品种PTA、甲醇期权保持一致。考虑到动力煤期货非主力合约月份引入做市商,成交及持仓均有所提升,该设计既能及时满足市场交易需求,也有利于集中市场流动性。比如,按照合约规定,动力煤期货某合约在某个交易日单边持仓量达到10000手以后,其对应的期权合约将在第二个交易日挂出。

三是针对性设置动力煤期权行权价格间距。动力煤期货上市以来,价格主要在300—700元/吨的区间波动。根据动力煤期货价格运行区间,以500元/吨为分界点,分别设置5元/吨和10元/吨的行权价格间距。动力煤期权行权价格间距与行权价格的比值在1%—2%,与国内商品期权及国际成熟市场惯例基本一致。

今日挂牌交易的合约包括标的月份为2009、2010、2011及2101的动力煤期权合约,每个挂牌合约月份分别挂出13个看涨期权和13个看跌期权(包括6个实值期权合约、1个平值期权合约和6个虚值期权合约),共计104个合约。

郑商所有关负责人表示,动力煤是我国能源化工领域的重要品种,郑商所已经做好动力煤期权上市前的各项准备工作,动力煤期权的推出将在促进我国煤炭和电力行业健康发展方面发挥积极作用。

动力煤期权合约

动力煤期权合约

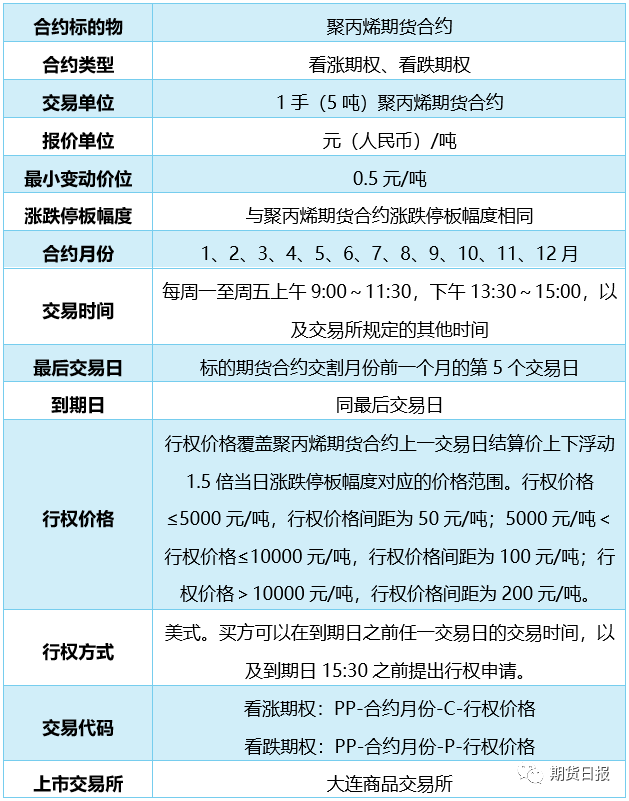

大商所公布3个化工期权合约及交易安排

6月29日,大商所公布聚丙烯(PP)、聚氯乙烯(PVC)和线型低密度聚乙烯(LLDPE)期权合约,并就上述3个期权合约上市交易有关事项作了安排。此前,证监会公布PP、PVC、LLDPE期权合约正式挂牌交易时间为2020年7月6日。

据期货日报记者了解,上述3个化工期权合约与之前的征求意见稿一致。大商所交易部相关负责人介绍,在设计论证上述3个化工期权合约及参数时,交易所与相关产业企业进行了充分沟通交流,5月25日起向市场公开征求意见。总体上,市场各方认为上述3个化工期权的合约条款设计合理、贴近实际,便于理解和操作,因此此次公布的3个化工期权合约与征求意见的方案保持一致。

相关市场人士认为,上述3个化工期权合约和参数设计合理有效,既兼顾各标的期货运行特点,又体现了品种之间的相关性,为上市后的平稳运行和功能发挥奠定了坚实基础。

聚丙烯期货期权合约

聚丙烯期货期权合约

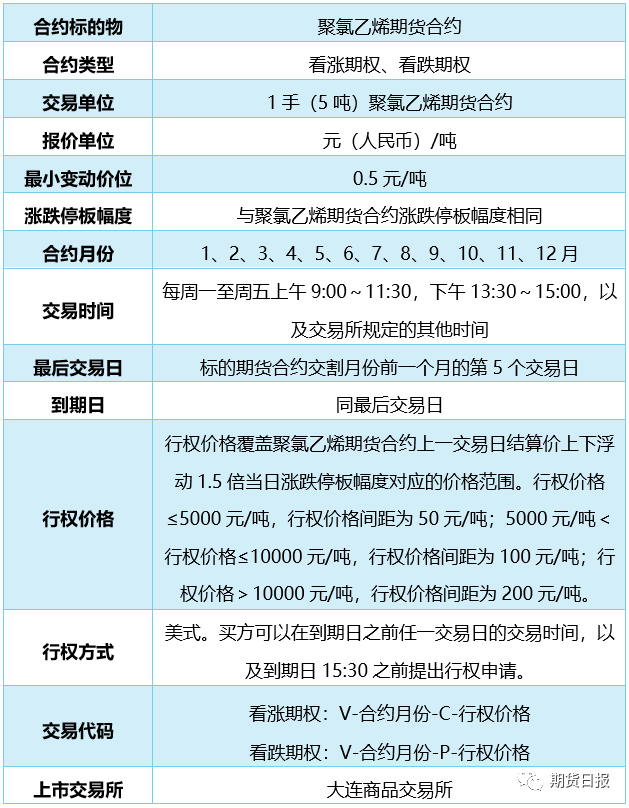

聚氯乙烯期货期权合约

聚氯乙烯期货期权合约

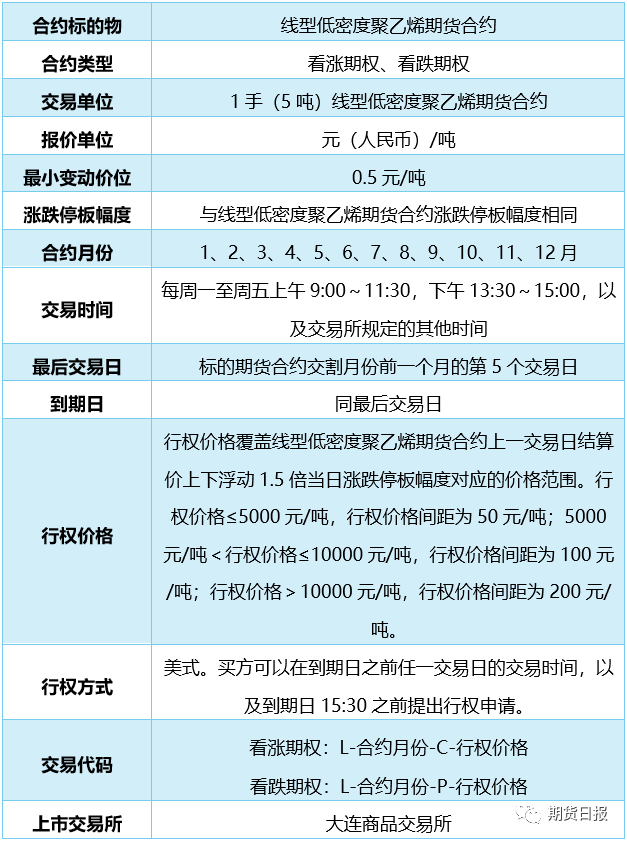

线型低密度聚乙烯期货期权合约

线型低密度聚乙烯期货期权合约

当日,大商所还就上述3个化工期权合约上市交易有关事项作了安排,包括挂盘合约月份、挂盘基准价、交易指令、持仓限额管理和相关费用等,以便市场各方提前知悉并做好各项业务准备。

根据通知,上述3个化工期权上市当晚起开展夜盘交易,交易时间与标的期货一致。首批上市交易的期权合约系列为2009、2010、2011、2012、2101、2102、2103、2104、2105和2106。新上市合约的挂盘基准价将于上市前一个交易日结算后,随结算数据一同发布,交易者可通过大商所网站查询。交易指令上与已上市的期权品种一致,上述3个化工期权仅支持限价指令和限价止损(盈)指令,每次最大下单数量为1000手,与标的期货合约一致。持仓限额管理上,非期货公司会员和客户持有的某月份期权合约中所有看涨期权的买持仓量和看跌期权的卖持仓量之和、看跌期权的买持仓量和看涨期权的卖持仓量之和,上市初期PP和PVC期权不超过20000手,LLDPE期权不超过10000手,且与标的期货合约不合并限仓,具有实际控制关系的账户按照一个账户管理。相关费用方面,上述3个化工期权交易手续费标准为0.5元/手,行权(履约)手续费标准为1元/手,上市初期暂不区分日内交易和非日内交易,按统一标准收取。

近年来我国商品期权市场不断发展壮大,期权合约及规则制度体系日趋完善,市场功能有效发挥。今年受新冠肺炎疫情、国际原油价格波动和复杂的国内外经济形势等因素影响,产业链企业经营风险加剧,对利用期权避险的需求日益强烈。据记者了解,上述3个化工期权各项上市准备工作有序推进,7月6日将举办化工期权云上市及“化工期权服务实体经济”云论坛活动,多家媒体、资讯机构同步直播。上述3个化工期权上市后,将进一步完善我国化工衍生工具体系,为市场提供更加精细化的风险管理手段。

责任编辑:张瑶

编辑: 匿名

本文网址:http://bjzhubo.com/news/1058515.html

声明:本站原创/投稿文章所有权归匿名所有,转载务必注明来源;文章仅代表原作者观点,不代表主播经济网的立场;如有侵权、违规,可直接反馈本站,我们将会作删除处理。